Что ждет ОСАГО: рост лимита выплат и оформление ДТП с помощью смартфона

2016 год обещает быть богатым на события на рынке автострахования. О том, чего ожидать автовладельцам, "Сегодня" рассказали эксперты Моторного (транспортного) страхового бюро Украины и члены регулятора страхового рынка — Национальной комиссии финансовых услуг. А оценили будущие изменения украинские аналитики в сфере страховых услуг.

Среди самых ожидаемых новшеств — увеличение лимитов выплат по ОСАГО в два раза, переход на заключение электронных договоров, новый порядок выплат МТСБУ за страховщиков-банкротов и пилотный проект по прямому урегулированию, которое может сократить срок разбирательств после ДТП в два раза.

КАКОЙ БУДЕТ АВТООБЯЗАЛОВКА-2016

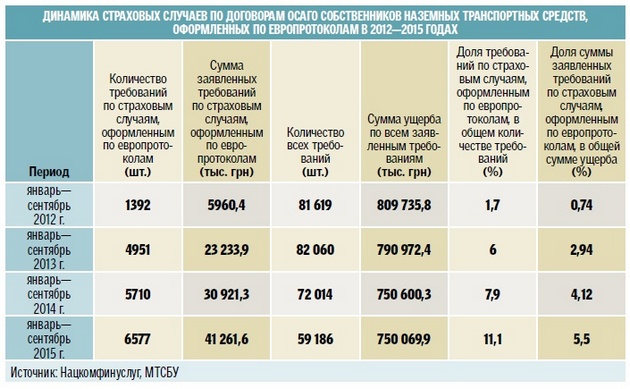

Сейчас на регистрации (то есть на последней стадии принятия нормативного документа) в Министерстве юстиции Украины находится распоряжение Нацкомфинуслуг о повышении существующих лимитов выплат по страхованию ОСАГО в два раза. При этом стоимость самой страховки собираются оставить без изменений."Сегодня страховая сумма за ущерб имуществу (автомобилю, потерпевшему в ДТП) составляет 50 тыс. грн., а за ущерб жизни и здоровью — 100 тыс. грн — напоминает генеральный директор Моторного (транспортного) страхового бюро Украины (МТСБУ) Владимир Шевченко. — Предполагаем, что уже с весны лимиты выплат будут следующими: 100 тыс. грн — по имущественному ущербу, 200 тыс. грн — по ущербу жизни и здоровью. С 25 тыс. до 50 тыс. грн вырастет и лимит выплат в случае упрощенного порядка урегулирования ДТП — применения так называемого европротокола, когда двое участников ДТП сами рисуют его схему и заполняют документы, а для решения конфликта не нужна ни справка полиции, ни решение суда о признании виновного.

Среди главных причин того, что верхние границы страховых сумм решили поднять, эксперты называют резкий рост затрат на ремонт авто (учитывая необходимость покупать импортные детали) и лекарства. Из-за этого виновники ДТП часто не укладываются в сумму выплаты, и им приходится доплачивать разницу из собственного кармана.

Также участники ДТП опасались применять европротокол, даже когда ситуация бесспорная, предпочитая вызывать работников дорожной полиции и составлять кучу официальных протоколов.

"Повышение лимитов позволит урегулировать по упрощенной схеме не менее 70% ДТП, в которых нет пострадавших, — считает член Нацкомфинуслуг Александр Залетов. — Также ожидается, что уменьшится нагрузка на судебную систему, ведь рассмотрение дел об административных правонарушениях занимает огромную часть их работы". В МТСБУ повышение суммы до 50 тыс. грн в ситуации с европротоколами оценивают как положительный сигнал для водителей — мол, страховщики доверяют им и заинтересованы в сокращении сроков урегулирования страхового события для удобства клиента.

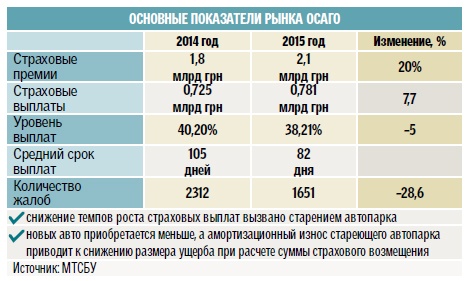

СК НАЙДУТ СПОСОБ СЭКОНОМИТЬ. Впрочем, некоторые участники рынка полагают, что на практике повышение лимитов вряд ли существенно повлияет на показатель выплат и облегчит жизнь клиентам. К примеру, председатель комиссии по страхованию Украинского общества финансовых аналитиков Вячеслав Черняховский считает, что если СК придется платить пострадавшим больше, они будут искать способы сэкономить.

"К примеру, они могут удвоить франшизу (сумму, которую платит не СК, а сам виновник), — считает он. — Ее размер привязан к страховой сумме и может составлять до 2% от нее. То есть если сейчас лимит ответственности за ущерб имуществу — 50 тыс. грн — и страховая компания имеет право установить франшизу 1000 грн, то при при изменении лимита до 100 тыс. грн. франшиза может вырасти до 2000 грн". Напоминают эксперты рынка страхования и еще об одной уловке СК — частых занижениях размера компенсации и оттягивании выплаты на долгие месяцы, пока ее не "съест" инфляция.

Также аналитики приводят в пример средние показатели страховых возмещений в статистике МТСБУ. По ней размер средней страховой выплаты в 2015 году составил 12,3 тыс. грн, что далеко от лимита. По оценкам компаний, только в 5% случаев убыток по "железу" выходит за рамки максимальных 50 тыс. грн.

ПО ЭЛЕКТРОННОМУ ДОГОВОРУ. Вторая новация касается порядка заключения договоров ОСАГО. Сегодня они оформляются на специальных бланках, и в связи с этим возникает много проблем.За компенсацией ущерба жизни и здоровью приходит лишь каждый 10-й.

"К сожалению, нередки случаи незаконного использования списанных бланков или обращения поддельных, — объясняет Владимир Шевченко. — Только в 2015 году потерянными признали более 104 тыс. бланков ОСАГО. В теории на таких бумагах могут быть заключены договоры страхования, которые суд потом признает недействительными. Чтобы уйти от этой проблемы, страховщики решили заключать электронные договоры. Информация о них будет находиться в централизованной базе данных МТСБУ. Проверить наличие полиса у владельца автомобиля можно будет, как и сейчас, на сайте МТСБУ в режиме on-line по регистрационному номеру машины".

Кроме того, электронный полис сделает возможным заключение договора ОСАГО непосредственно через интернет, что приведет к экономии времени и денег клиента. Еще один положительный момент: водителям больше не нужно будет предъявлять полис страхования или стикер полиции, так как всю информацию полицейские смогут проверять сами.

СПУСКАЮТ НА ТОРМОЗА. По словам экспертов, потерпевшие в ДТП сплошь и рядом вообще не обращаются за компенсацией ущерба жизни и здоровью. По данным МТСБУ, таких обращений за 10 месяцев 2015 года было всего 2068, при том что в среднем в стране травмы в ДТП получают не меньше 2000 человек в месяц. Причин такой пассивности две: многие (особенно пешеходы) просто не в курсе, что вправе потребовать деньги от СК, или же все вопросы решаются в частном порядке (особенно если кто-то серьезно пострадал, и виновнику светит уголовная ответственность). "Даже в случае смерти потерпевшего, когда страховщик должен платить в обязательном порядке, лишь 30% родственников обращаются за выплатой в компанию", — рассказывает Вячеслав Черняховский.

ОФОРМЛЕНИЕ ДТП В СМАРТФОНЕ

Практика работы с европротоколами показала, что значительное количество пострадавших в ДТП сталкивается с трудностями в получении возмещения.По словам Александра Залетова, жалобы потерпевших на действия СК можно разделить на три группы: несоблюдение установленных сроков рассмотрения заявлений и самих выплат; необоснованный отказ в выплате; ее маленький размер.

"Также водители нередко ошибаются при составлении европротокола: например, при езде по доверенности, вместо фамилии владельца, указывают свою. Или на вопрос, покрывает ли полис (подразумевается полис КАСКО) вред технического средства, чаще всего пишут "Да", хотя такого полиса у них нет. Многие люди вообще не знают, что писать в протоколе или неправильно указывают точку начального удара. Также часто неправильно отмечаются поля с обстоятельствами, имеющими отношение к ДТП, или водители не понимают, что именно нужно указать в определении нанесении вреда жизни, здоровью и имуществу", — рассказал эксперт.

Чтобы помочь водителям избежать таких досадных ошибок, МТСБУ решил позаимствовать опыт Польши и Чехии. Там ДТП регулируют с помощью мобильных приложений. "Подобное хотим внедрить и мы. Эти приложения клиенты будут скачивать при заключении договора страхования. После ДТП через это приложение участники просто введут свои номера полисов, пройдя идентификацию в Централизованной базе данных, ответят на ряд вопросов и выберут схему ДТП, подкорректировав ее, если нужно", — рассказал Владимир Шевченко.

Приложение планируют разработать уже к концу 2016-го, но полноценно заработает оно только после внесения соответствующих законодательных изменений — эксперты пока не берутся сказать, когда это случится.

НОВЫЙ УСТАВ В МОНАСТЫРЕ

Весной владельцы авто ждут новостей не только по поводу "потолка" страховых выплат, но и насчет пилотных проектов по прямому урегулированию ДТП. Суть идеи в следующем: по нынешним законам, после ДТП потерпевший обращается за страховым возмещением в СК, которая выдавала полис виновнику ДТП. Такой механизм весьма недружелюбен к пострадавшему: он, по сути, приходит в чужую для себя компанию, требуя от нее денег. В европейской практике, которую хотят перенять авторы пилотного проекта, работает другой механизм — прямого урегулирования."Потерпевший обращается не в страховую компанию виновника аварии, а в свою, — объяснили "Сегодня" в МТСБУ. — Предполагается, что эта компания всегда более лояльна к своему клиенту. Эта система позволит сократить срок урегулирования страхового события в два раза. Затем между страховыми компаниями будет происходить взаимозачет, происходящий без участия участников аварии. Начать работу по системе прямого урегулирования в тестовом режиме согласились 17 страховых компаний, на долю которых приходится более 65% рынка ОСАГО в Украине".

ЗА СТРАХОВУЮ-БАНКРОТА. Среди новшеств, которые могут заработать в 2016 году, значится и борьба с СК-банкротами. В ВР зарегистрирован законопроект №3551, в котором прописан новый порядок возмещений по долгам таких компаний. Идея исходит от самих участников рынка автострахования. "Сегодня, чтобы потерпевший мог получить выплаты от МТСБУ, надо, чтобы его страховая компания была не только признана банкротом, но и чтобы был утвержден ее ликвидационный баланс, свидетельствующий, что у нее не хватает своих средств для возмещения ущерба потерпевшим, — рассказывает Владимир Шевченко. — В украинских реалиях судебная процедура по вопросам банкротства страховщика занимает от 2 до 5 лет. А значит, получить свое возмещение от МТСБУ водитель сможет весьма нескоро, а деньги тем временем успеют существенно обесцениться.

Предложенные же нововведения делают механизм аналогичным тому, что работает на банковском рынке, когда выплату суммы депозита, не превышающей 200 тыс. грн, вместо лопнувшего банка берет на себя Фонд гарантирования вкладов физлиц. МТСБУ же будет выплачивать возмещение потерпевшему сразу после возбуждения в суде дела о банкротстве страховщика или лишении его лицензии Нацкомфинуслуг".

По оценкам МТСБУ, сегодня долги компаний перед потерпевшими, находящихся на разной стадии банкротства, составляют 200 млн грн. Эти средства бюро может и готово возместить.

Автор: Юлия Полехина

Gorod`ской дозор | Обсудите тему на форумах | Разместить объявление

Другие новости раздела:

|

Gorod`ской дозор |

|

Фоторепортажи и галереи |

|

Видео |

|

Интервью |

|

Блоги |

| Новости компаний | |

| Сообщить новость! | |

|

Погода |

| Архив новостей | |

• У Дніпрі почали встановлювати передові майданчики для збирання сміття (10)

• Спека атакує: Дніпро серед найгарячіших міст Європи (7)

• В Днепре предлагают до 10,5 миллионов за утепление девятиэтажки на Акинфиева (6)

• 5 районів Дніпра - без води: Комунальники роблять все можливе, щоб оперативно ліквідувати аварію (6)

• Льодова арена у Дніпрі поновила роботу після ворожого обстрілу (5)

• В Україні легалізували множинне громадянство (5)

• Суддя з Дніпра є абсолютним «рекордсменом» — закриває 83 відсотки справ стосовно п’яних водіїв (5)

• Судитимуть двох чоловіків, які підпалили автомобіль військовослужбовця в Самарі (5)

• Поліція розслідує загибель цуценят у Новокодацькому районі Дніпра (4)

* - за 7 днів | за 30 днів | Докладніше

Все права защищены. Использование материалов сайта возможно только с разрешения владельца.

На Днепропетровщине состоится забег в память о погибших воинах: Как присоединиться к акции

На Днепропетровщине состоится забег в память о погибших воинах: Как присоединиться к акции Припаркованные автомобили без номерных знаков разрешено перемещать на отведенные площадки

Припаркованные автомобили без номерных знаков разрешено перемещать на отведенные площадки Троллейбус № 1-К продлевается до площади Соборной

Троллейбус № 1-К продлевается до площади Соборной «Днепрводоканал» продолжает ограничение услуги водоснабжения должникам

«Днепрводоканал» продолжает ограничение услуги водоснабжения должникам Остановку «ж/м Парус-1» перенесли

Остановку «ж/м Парус-1» перенесли В Днепре введут существенные изменения в движении электричек

В Днепре введут существенные изменения в движении электричек Ни дня без спорта: запиши бабушку в УТВ! (список бесплатных занятий)

Ни дня без спорта: запиши бабушку в УТВ! (список бесплатных занятий) В сервисных центрах МВД появилось мобильное приложение «Е-запись»

В сервисных центрах МВД появилось мобильное приложение «Е-запись» «Заздрість, як точка зростання»: у Дніпрі відбудеться камерна благодійна зустріч з Несією Фердман

«Заздрість, як точка зростання»: у Дніпрі відбудеться камерна благодійна зустріч з Несією Фердман Критическая ситуация на «Днепрводоканале»: Долг днепрян увеличился с начала года на 33 млн грн

Критическая ситуация на «Днепрводоканале»: Долг днепрян увеличился с начала года на 33 млн грн